-

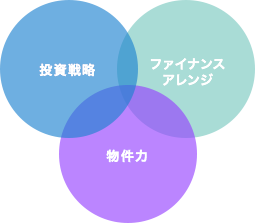

- 投資効率や収益性を高める為の提案力。

- 長年培ってきた、アパート経営に必要な専門の知識やノウハウ。

- 立地の選定、管理体制の充実、耐久性のある設計、設備が、収益性を実現します。

不動産の相続税の計算方法と節税対策を解説!期限に間に合わない場合はどうすべき?

不動産を遺産として相続する場合には、土地と建物ごとに相続税がかかります。

それぞれ計算方法と不動産相続税の節税方法が異なるため、把握するのはなかなか難しいかもしれません。

そこで本記事では、不動産にかかる相続税と計算方法をわかりやすく解説します。

また、相続税の申告期限に間に合わない場合の対処方法や、不動産にかかる相続税の節税対策も紹介します。

⇒「アパート経営」に関する無料ご相談をご希望の方はコチラをご確認ください。

目次

不動産にかかる相続税と計算方法

故人の資産を引き継ぐ場合、基礎控除の額を超える分を相続すると、相続した遺産に対して相続税が課されます。

相続税の対象には不動産も含まれ、基礎控除を超える場合には同様に相続税を支払わなければいけません。

本章では不動産の相続税の計算方法と基礎控除の算出方法を、詳しく解説していきます。

不動産にかかる相続税の計算方法【土地の算定額】

不動産には市区町村が定めた評価額があり、相続時点の評価額を参考にして相続税が決められます。不動産には土地と建物の2種類が含まれ、それぞれ計算方法が異なります。

土地の算定額は「路線価方式」、 「倍率方式」によって決められ、算出した額の8割が評価額になります。

路線価方式は1㎡あたりの額を求める計算方式ですが、土地の日照不足・周囲の騒音・未整形など、使いにくいと判断される要素があれば価格が補正されます。

従って路線価方式では(1㎡あたりの額[路線価]×土地の面積×補正率で求められます。

一方路線価が決まっていない土地に適用される計算方法が、倍率方式です。

倍率方式では1㎡あたりの額が決まっていない代わりに、固定資産税評価額に一定の倍率を掛けて計算します。

不動産にかかる相続税の計算方法【建物の算定額】

建物は土地と異なり、使用目的によって掛け合わせる倍率が異なります。

● 自分で使用していた場合(倍率:1.0)

● 借家として貸していた場合(倍率:1-借家権割合)

● 賃貸アパートを経営していた場合(倍率:1-借家権割合×賃貸割合)

倍率としては借家が低く、賃貸アパート、自分や家族が住む住居や事業所の順に倍率が上がっていきます。

この倍率を固定資産税評価額に掛けて算定額を計算します。

不動産にかかる相続税の計算方法【未完成の建物の算定額】

不動産の固定資産税を計算する場合、建物は完成した場合と未完成の場合の2パターンに分けて計算されます。

未完成の場合は工事の開始日から相続開始日までにかかった工事費の総額(費用現価)に70%を掛けて算出します。

不動産にかかる相続税の基礎控除を計算する方法

相続税の基礎控除額は、3,000万円+600万円×法定相続人の数で計算できます。

相続税は不動産だけでなく動産にもかかるので、先ほど説明した不動産の算定額と動産の額を合計し、そこから基礎控除分を引いた額が、課税の対象になります。

相続税の計算方法まとめ

ここまで求めた不動産の産出額と基礎控除の計算方法を使って、実際の課税額を計算します。

平成27年1月1日以降の税率は次のとおりです。

● 1,000万円以下:10%

● 3,000万円以下:15%

● 5,000万円以下:20%

● 1億円以下:30%

● 2億円以下:40%

● 3億円以下:45%

● 6億円以下:50%

● 6億円超:55%

相続する額の合計-基礎控除額×相応の税率が相続税となります。

金額によって税率が異なるので 注意してください。

相続税の申告期限に間に合わない場合の対処方法

相続税を申告する期限は10カ月ですが、遺産相続の分割がうまくできなかったり、そもそも申告自体を忘れていたり、さまざまなケースが考えられます。

本章では相続税の申告期限に間に合わない場合の対処法や罰則を詳しく解説していきます。

法定相続人同士で分割会議が終わっていない場合は多めの概算を申告する

遺産相続は親族間で複雑な話し合いに発展する場合が多く、期限の10カ月に間に合わない可能性があります。

この場合は、相続税を多めに概算して納税しましょう。多めに納税する点がポイントで、多めに申告しておけば超過分はしっかり戻ってきます。

正しい額が計算できたところで、更正の請求を行いましょう。

もし相続税を過少申告した場合は、修正申告に加え、延滞税や過少申告加算税がかかり、結果的に元の額より多く支払う必要があります。

なるべく迅速に話し合いを終わらせるのが良いですが、間に合わない場合は多めの概算を期限内に申告してください。

無申告の場合は自主的に申告を行う

もし無申告のまま10カ月の期限を迎えてしまったら、自主的な申告で納税する場合と、税務署から指摘を受けて納税する場合で税率が代わります。

期限が過ぎた相続税を、期限超過の状態で自主的に納税すると税率が

● 50万円まで:15%

● 50万円を超える部分:20%

それぞれ加算されます。

また税務署の指摘を受けてから納税する場合は

● 50万円まで:20%

● 50万円を超える部分:25%

が加算され、自主申告と比べるとかなり高い税率で相続税を納めなければいけません。

ずれにせよ相続税は10カ月の期限を超過すると、税率が一気に上がってしまうので、期限に細心の注意を払いましょう。

不動産にかかる相続税の節税対策

不動産以外の相続税を節税する方法としては、生前贈与や住宅取得時の援助、生命保険のフル活用などがありますが、不動産の相続税を節税する際は建物の使い方がポイントになります。

次に不動産相続税の節税方法をご紹介します。

賃貸経営で相続税が節約できる

建物の算定額は目的によって異なります。

固定資産税評価額に掛ける倍率は次の通りです。

- 住居や本人の事業所は1.0の倍率

- 借家は目安として0.7の倍率

- アパートやマンションは0.4~0.5の倍率

上記の通り、賃貸経営によっては算定額を半分程度まで減らせる仕組みになっています。

ただし賃貸経営には管理のための費用と労力が必要です。

またアパートやマンションを経営する場合は賃貸割合を掛けて算定額を減らせる仕組みですが、入居する人数が減って空き室が増えると、賃貸割合も減少します。

賃貸割合が減ると算定額の減少額も少なくなるので、賃貸経営にかかる費用や入居率の低下には注意してください。

不動産の相続税は土地・完成した建物・未完の建物で計算する!節税には賃貸経営がおすすめ

遺産に相続が含まれていた場合、土地・完成している建物・工事が途中の未完成の建物の3つに分けて計算します。

土地は1㎡あたりの額(路線価)が決まっていれば、その路線価と面積を掛けて計算します。

決まっていない場合は市町村が決める固定資産税評価額に一定の倍率を掛けて計算するのがポイントです。

また完成した建物は目的ごとに固定資産税評価額に掛ける倍率が異なります。

- 居住用の家や事業書は1.0の倍率

- 借家として貸し出していた場合は0.7の倍率

- 集合住宅の場合はさらに賃貸割合を引いて、およそ0.4~0.5の倍率

従って不動産相続税を節税するには、賃貸経営がおすすめです。

さらに未完成の建物は工事開始から相続開始日までの総工費に70%を掛けるので完成した状態よりも遥かに安く算定額を減らせます。

相続税の基礎控除額は3,000万+600万×法定相続人の数です。

相続する遺産総額から基礎控除額を差し引いた額が、相続税の課税対象となります。期限の10カ月以内に申告しましょう。